Positiivinen kassavirta on menestyvän liiketoiminnan perusedellytys.

Yrityksen menetykselle voidaan asettaa monia mainioita mittareita aina asiakastyytyväisyydestä tuotannon tehokkuuteen ja liiketoiminnan kannattavuuteen. Silti yrityksen todellisen menestyksen määrittää pitkässä juoksussa kyky tuottaa positiivista kassavirtaa.

Loppujen lopuksi raha vain kassassa voi mahdollistaa muiden tavoitteiden täyttymisen.

Edes hyvä kannattavuus ei ole vahvan kassan tae.

Siinä missä yrityksen tulos taipuu osaavissa käsissä moneen muotoon, ei taitavinkaan talousvelho taio kassavirtaa positiiviseksi ilman konkreettisia käytännön toimia.

Siksi kassavirta on koko organisaation toimintaa kuvaava lahjomaton mittari.

Kassavirran ennustaminen

Kuten sanottu, kyky tuottaa positiivista kassavirtaa määrittää pitkässä juoksussa yrityksen menestyksen.

Jotta yritys voi menestyä ja luoda kestävää liiketoimintaa, sen tulee ymmärtää päätöstensä kassavaikutus päätöksenteon hetkellä. Jotta jälkiviisaudelta vältytään, yritys tarvitsee ajantasaisen kassavirtaennusteen, joka tukee päätöksentekoa.

Karkeasti kassavirta voidaan jakaa lyhyen ajan kassavirta ennustamiseen ja pitkän ajan kassavirtaennustamiseen.

Lyhyen ajan kassavirta

Lyhyen ajan kassavirran ennustaminen on ainakin teoriassa äärimmäisen yksinkertaista, joskin joskus asiakkaiden ennakoimaton maksukäyttäytyminen saattaa tuoda oman lisämausteensa soppaan.

Käytännössä lyhyen ajan kassavirran ennustaminen muodostuu tulevien osto- ja myyntilaskujen eräpäivistä, ennustetuista palkoista ja esimerkiksi lainan lyhennyksistä sekä muista reskontran ulkopuolisista rahan liikkeistä kassaan ja sieltä pois.

Tällaiselle päivä- ja viikkotasoiselle lyhyen ajan kassavirran ennustamiselle on tyypillistä, että ennustetarkkuus heikkenee radikaalisti jo muutaman viikon päähän ennustettaessa. Tulevia eräpäiviä ei yksinkertaisesti ole tiedossa pidemmälle.

Lyhyen ajan kassavirtaennusteen aikajännettä on joissakin tapauksissa mahdollista venyttää ottamalla laskentaan mukaan myös osto- ja myyntitilaukset, mikäli sellaiset ovat yrityksellä käytössä.

Näkökulma: Tuleviin eräpäiviin perustuva lyhyen ajan kassavirran ennustaminen on mielestäni enemmänkin lähitulevaisuuden raportointia kuin ennustamista. Kun laskut ovat maailmalla ja odottavat maksajaansa, mahdollisuudet vaikuttaa asioihin ovat hyvin rajalliset.

Pitkän ajan kassavirta

Mikäli yrityksellä on tarve ennustaa kassan kehitystä pidemmälle kuin muutaman viikon päähän, tulee ennustetta lähestyä hieman eri näkökulmasta.

Ensinäkin päivä- ja/tai viikkotasoisesta ennusteesta tulee siirtyä kuukausitarkkuuteen, eikä ennuste voi perustua enää yksittäisiin eräpäiviin. Yksittäisten eräpäivien ennakoiminen tuleville kuukausille tai jopa vuosille olisi useimmissa yrityksissä loputon suo, joka varmasti johtaisi epäluotettavaan ennusteeseen.

Pitkän ajan kassavirran ennustaminen onnistuu parhaiten tulos- ja tase-ennusteiden avulla. Tällä tavalla yrityksen kassa- ja rahoitusnäkymistä voidaan muodostaa mahdollisimman kokonaisvaltainen ja realistinen kuva.

Pitkän ajan kassavirtaennustaminen käytännössä:

Tuloslaskeman ja taseen lainalaisuudet ovat pääosin tuttuja talouden ammattilaisille ja myös osalle yrittäjistä.

Nämä kirjapidosta tutut toimintatavat luovat vankan perustan myös talouden ennustamiselle – kassavirran ja rahoituksen ennustaminen mukaan luettua. Polkupyörää ei tässäkään asianyhteydessä kannata keksiä uudelleen, joskin itselle sopivan sovellustavan löytämiseen kannattaa käyttää aikaa ja tarvittaessa myös asiantuntijaa.

Tulos- ja tase-ennustamisen logiikan hyödyntämisessä on myös se etu, että talouden ennusteet ja toteumat ovat muodoltaan tällöin yhteneväiset, jolloin toteumien ja ennusteiden vertailu on helppoa ja luotettavaa.

Olemme itsekin käytännössä huomanneet, että tulos- ja tase-ennusteiden ylläpitäminen Excelillä voi olla tuskaisen työlästä. Finazilla puolestaan ymmärtää taseen jatkuvuuden, jolloin tulos- ja tase- ja kassavirtaennusteet pysyvät helposti ajan tasalla.

Vinkki: Mikäli tuloslaskelman ja taseen lainalaisuudet eivät ole sinulle vielä tuttuja, suosittelen asiantuntijan puoleen kääntymistä. Sen voit tehdä esimerkiksi TÄSTÄ. Laadukkaasta tilitoimistosta saattaa myös löytyä apua tuloksen, taseen ja kassavirran ennustamiseen.

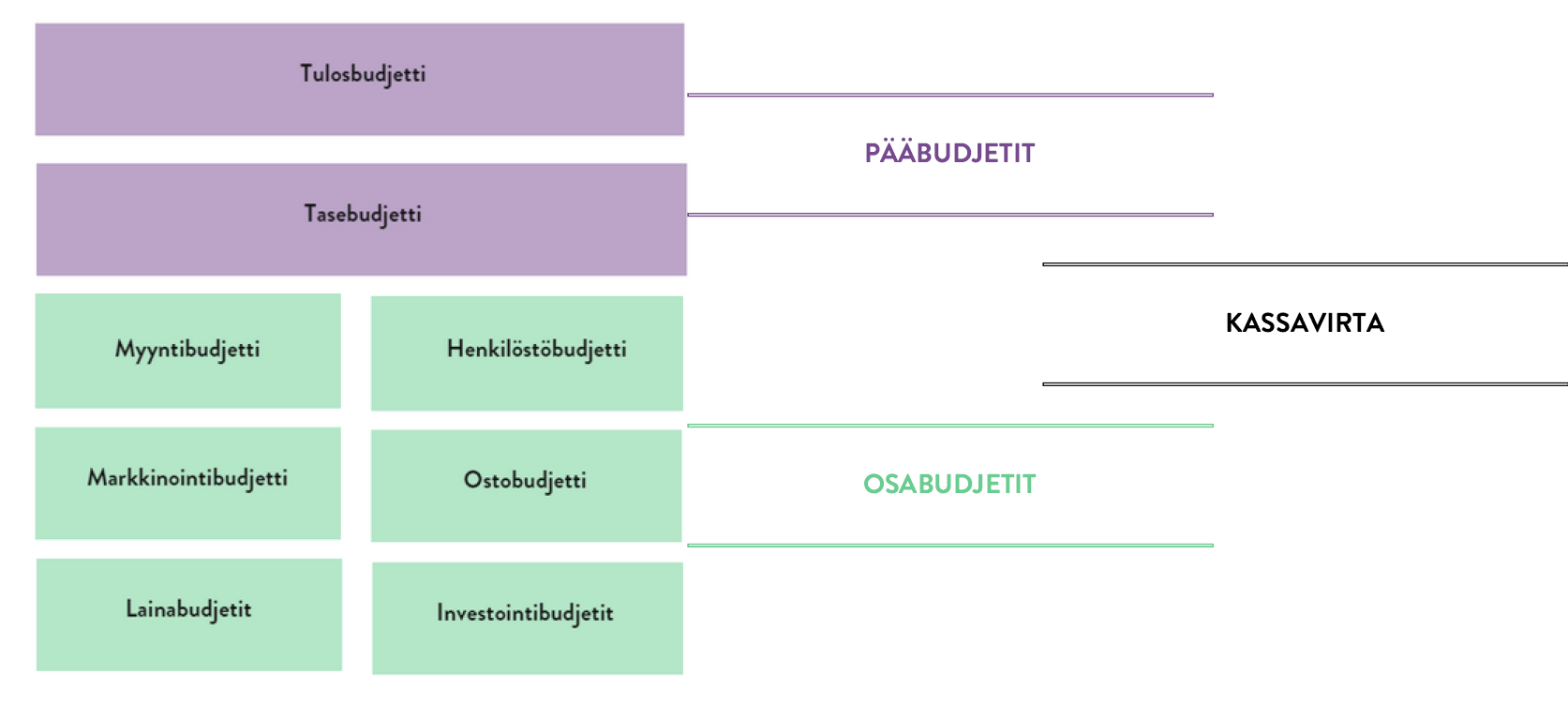

Osabudjetit osana pitkän ajan kasavirtaennustetta

Oli kassavirran ennustamisen menetelmä mikä tahansa, on tärkeää varmistua, että ennuste perustuu mahdollisimman todenmukaisiin pohjatietoihin.

Finazillassa voidaan luoda osabudjetteja, jotka nivoutuvat automaattisesti tulos- ja tase ja kassavirtaennusteiden muotoon.

Osabudjetteja voivat olla esimerkiksi:

- myyntibudjetit ja -ennusteet

- henkilöstöbudjetit ja -ennusteet

- ostobudjetit ja -ennusteet

- valmistusbudjetit ja -ennusteet

- investointibudjetit ja -ennusteet

- projektibudjetit ja -ennusteet jne.

Kassavirran ja rahoituksen raportointi

Monelle meistä, etenkin yrittäjille, kassavirran raportointi tarkoittaa vain tilisaldon seurantaa – ja siihen kassavirran raportointi loppujen lopuksi kulminoituukin. Raha kassassa on toimintakyvyn edellytys.

Kassavirran ja rahoituksen tilasta saa kuitenkin huomattavasti kokonaisvaltaisemman näkemyksen rahoituslaskelman avulla.

Kannattaa huomioida, että edellisessä kappaleessa esitetty tulos-, ja tase-ennustamisen avulla toteutettu kassavirran ennustaminen mahdollistaa rahoituslaskelman hyödyntämisen myös tulevaisuuden osalta.

Mistä rahoituslaskelma muodostuu?

Liiketoiminnan rahavirta

Liiketoiminnan kassavirta koostuu muun muassa yrityksen myynneistä, ostoista ja muista kassatuloista sekä kassamenoista, kuten vuokrista, veroista, palkoista ja niiden sivukuluista.

Joskus liiketoiminnan kutsutaan myös nimellä operatiivinen kassavirta. Nimi on sikäli kuvaava, että liiketoiminnan rahavirta koostuu nimenomaa yrityksen operatiivisiin toimintoihin liittyvästä kassavirrasta.

Investointien rahavirta

Investointien rahavirralla tarkoitetaan aineellisten ja aineettomien käyttöomaisuuden hankintoja sekä myyntejä, kuten laitteiden hankintoja ja tuotekehityksen kehitysmenoja.

Investointien rahavirralla on taipumus olla etumerkiltään miinusmerkkistä, ellei jotakin myydä pois.

Rahoituksen rahavirta

Rahoituksen rahavirta kertoo oman ja vieraan pääoman muutokset ja rahoituksen lähteen sekä omistajille jaetut osingot.

Jos rahoituksen rahavirta on positiivinen, on yritys rahoittanut toimintaansa ottamalla lainaa. Negatiivinen rahoituksen rahavirtaa puolestaan kertoo, että yritys on pystynyt maksamaan lainojaan pois.

Negatiivinen rahoituksen rahavirta on siis positiivinen merkki.

Rahavarojen muutos

Liiketoiminnan rahavirta, Investointien rahavirta ja rahoituksen rahavirtamuodostavat yhdessä kokonaisvaltaisen kartan rahan liikkeistä.

Lue myös: https://www.finazilla.fi/rahoituslaskelma-pahkinankuoressa/

Yrityksen maksuvalmiutta kuvataan usein myös tunnusluvuin Quick ratio ja Current ratio. Näihin ja muutamiin muihin tärkeimpiin tunnuslukuihin voit käytä tutustumassa artikkelissamme Yrityksesi tärkeimmät tunnusluvut.

Yhteenveto kassavirrasta

Raha kassassa on yrityksen toiminnan perusedellytys. Jos raha loppuu, myös toiminta loppuu. Raadollista mutta totta.

Yrityksen tulee rakentaa liiketoimintansa siten, että se kykenee tuottamaan riittävästi positiivista kassavirtaa saavuttaakseen tavoitteensa. Suurin osa yrityksistä kohtaa jossakin vaiheessa matkaansa vaiheita, jolloin kassavirtaan tulee kiinnittää erityistä huomiota. Jos ei muulloin niin useimmiten ainakin toiminnan alussa.

On kuitenkin tärkeää muistaa, että kassavirran ennustaminen ei koske ainoastaan kassakriisin kanssa painivia yrityksiä, vaan ihan kaikkia.

Yrityksissä tehdään kahdenlaisia kassavirtaennusteita. Pitkän ajan kassavirtaennusteita ja lyhyen ajan kassavirtaennusteita. Lyhyen ajan kassavirta ennusteet perustuvat tulevien päivien eräpäiviin ja tarjoavat näkymän tavallisesti muutamien viikkojen päähän.

Pitkän ajan kassavirta ennustamista kannattaa puolestaan toteuttaa tuloksen ja taseen lainalaisuuksia noudattaen. Tällä tavoin näkymä tulevaisuudesta voidaan luoda useiden kuukausien tai jopa vuosien päähän, mikäli yrityksen johdolla on edellytyksen tehdä toiminnastaan johtopäätöksiä näin pitkälle tukevaisuuteen.

Kassavirtaa kannattaa ennustaa. Hetkellinen kuoppa kassassa ei välttämättä ole vaaraksi, mikäli se huomataan ja siihen reagoidaan ajoissa. Sen sijaan äkillinen ja yllättävä kassakriisi voi olla kohtalokas.

Kassavirta voidaan ennustaa kätevästi Finazillan avulla.